自分がなりたい将来へのロードマップ ライフプランをたててみよう

人生には仕事、結婚、マイホームの購入、子どもの学費など、高額な出費も伴うさまざまなライフイベントがあります。そんなイベントに関する、漠然としたお金の不安を解消するためにも、ライフプランを立てることが重要です。自分の理想とする生活を思い描き、それに必要なライフプランを立てることで、お金の不安を減らし、心に余裕をもって生活を楽しめる毎日にしていきましょう。

目次

ライフプランとは?そのメリットを知ろう

将来へのロードマップとなってくれるライフプランとは、人生におけるさまざまな目標やイベントの計画を、資金計画も考慮しながら立てることです。収入と支出を明確に把握することで、現状必要となるお金が見えてきます。これにより、目標に向かって努力する意欲が湧いてくることもあるでしょうし、お金に対する漠然とした不安が解消されます。

ライフプランは、家族の構成や自身の希望に応じて何度でも書き直せます。結婚や子どもの有無など、今の予定に無い支出は考慮しなくて構いませんし、余裕をもった資金計画を立てるのであれば、理想という形で予定に組み込んでもよいでしょう。思い描いていたプランに対して、お金が足りなさそうな場合には、ライフプランや今の生活を見直すか、転職や副業を考えるきっかけにもなるかもしれませんね。

ライフプランの立て方 まずは理想の生活を思い描こう

ライフプランを立てる第一歩は、自分がどのような生活を送りたいか、ライフビジョンを思い描くことです。自分がどのような生活を送りたいか考えられないという人は、家賃や光熱費などの基本的な支出から入力し、思いつく範囲内でライフプランを作成することで、理想の生活が少しずつ見えてくるかもしれません。

ライフプランは金融庁などのサイトで簡易的に作成することも可能ですが、今後見直していくことや、詳細なライフプランを作る事を考えると、表計算ソフトなどでオリジナルのものを作成することをおすすめします。

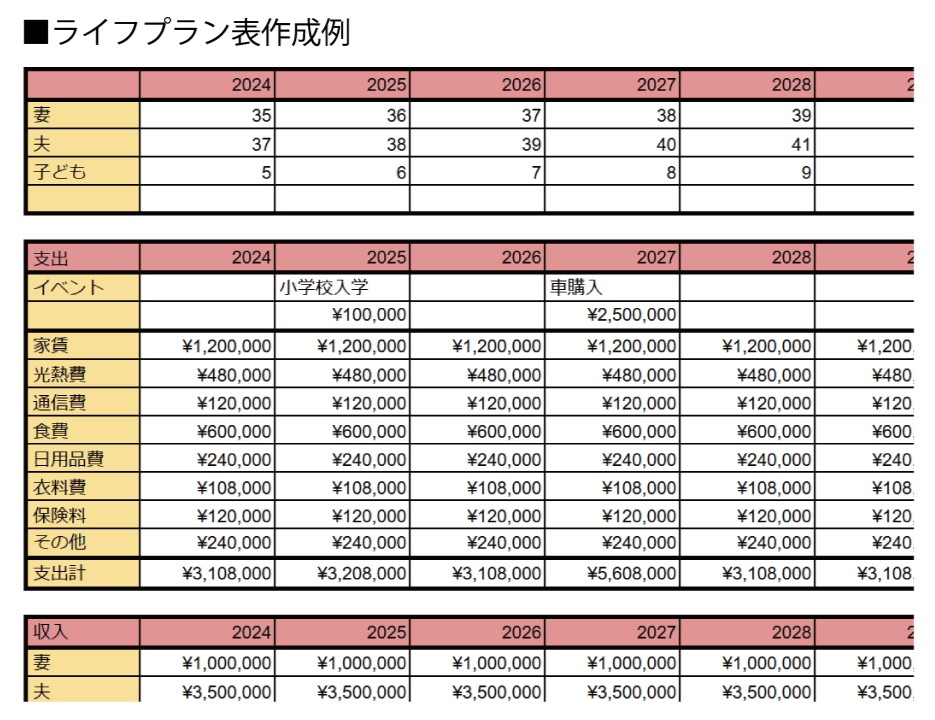

1.基本的なライフプラン表を作って未来を「見える化」しよう

ライフプランは10年以上の長いスパンで考えて立てることで、マイホームの購入や子どもの学費など、大きな出費に対して早めにお金を積み立てることも可能となります。ライフプラン表は表計算ソフトなどを使って一から自分で作成する方法と、インターネットでテンプレートをダウンロードする方法があります。

自分で作成する場合には、プランを立てる期間を調整したり、自分に合った情報を補足するなど自由にプランニングできるでしょう。表計算ソフトの扱いに慣れない場合や何から入力していいかわからない場合には、インターネット上で配布されているテンプレートを使えば、決められた数値を入力するだけでライフプラン表が作成できます。

ライフプラン表を作成するには、家庭全体の収入と、家賃や光熱費、食事など生活の基本的な支出を入力する必要があります。最初は大まかに見積もり、実際の収入や出費とかけ離れていないか、時折、確認しましょう。基本的な項目は大まかにあげると、以下の内容になります。

- 収入:給与、年金、児童手当 など(税金などが差し引かれた「手取り」を入力)

- 支出:家賃・住宅ローン、光熱費、通信費、食費、日用品費、衣料費、保険料 など

2.ライフプランを具体化するために考えるべきこと

基本的なライフプランが入力できたら、自分の理想とするライフプランの大きなイベントも入力していきましょう。

「結婚式をしたい」「家を建てたい」「年に1度、旅行に行きたい」とぼんやり思い描いてはいても、これらに対する資金計画も含めたライフプランを作っている人はそう多くないのではないでしょうか。資金面で不安を抱えながらでは、せっかくのイベントも心の底から楽しめない場合もあるかもしれません。不安が残らない資金計画をし、思い切った支出をするときには、それを思い切り楽しめるようにしたいものですね。

イベントを入力する際には必要となる費用も入力しましょう。結婚式や子どもの学費など、費用がわからない項目については、インターネットで検索すれば目安を確認できます。目安の金額に幅があり、はっきりと分からない支出は多めに見積もっておくことで、予定が変わった場合にも余裕をもって対応することができますよ。

家賃や光熱費など基本的な生活費と違い、人生の大きなイベントは多様ですが、よくあるイベントとしては以下の項目があります。

- 結婚、披露宴

- 学費

- 車、住宅の購入

- 旅行、娯楽

3.ライフプラン表は定期的に見直す

ライフプラン表を作成したら、1年に1度は見直しをしましょう。見直しをしているうちに、思っていたよりも支出が多いことに気づいたり、逆に余裕があることに気づくかもしれません。支出を見直す時には、家賃や通信費、保険料など毎月決まって支払っている支出を見直すことで、長期にわたる節約が可能になります。

また、ライフプラン表を作成することは、どのような働き方で、いつまで働き続けるのかといったことを考えるきっかけとなります。「子どもが小さい頃は仕事をセーブする」「早期退職をする」など、場合によっては人生を豊かにできる選択をする際の助けにもなるでしょう。

計画的な資産運用をライフプランに組み込もう

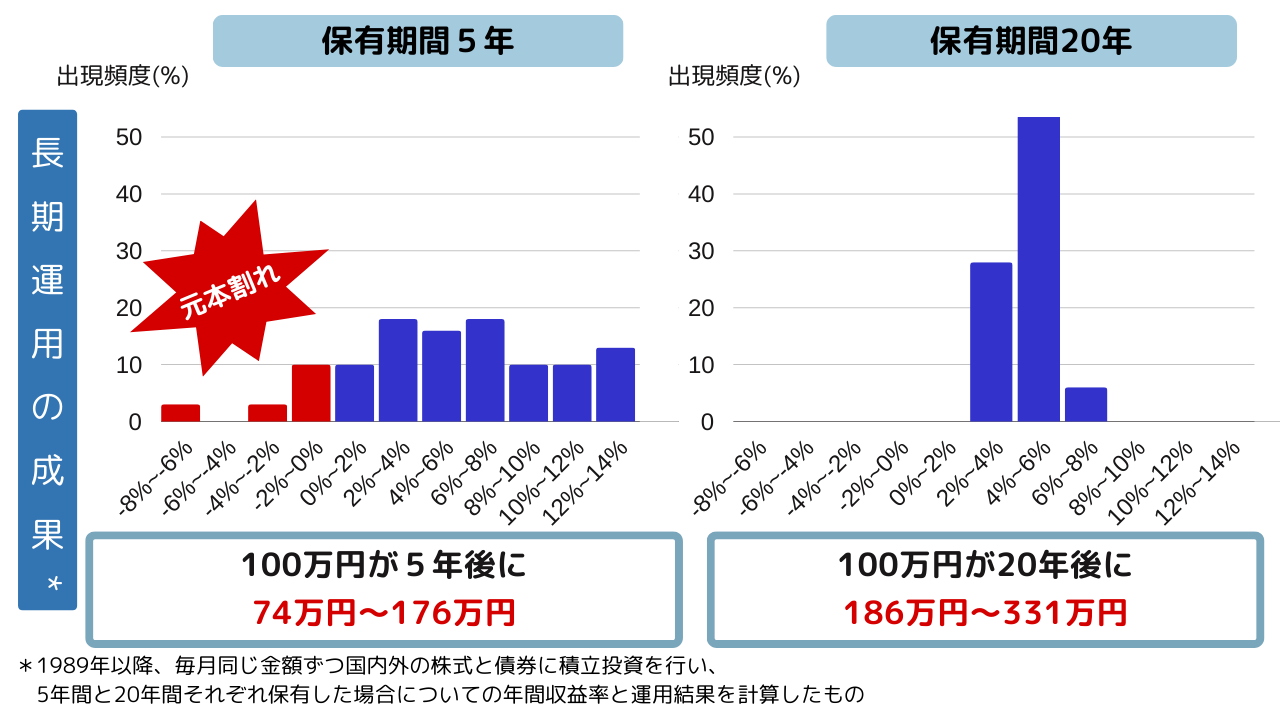

出典:金融庁「高校生のための金融リテラシー講座」P77をもとに作成

ライフプラン表を作成し、収入と支出を詳細に把握できると、長期で使わないお金や余剰資金が見えてきます。

長らく続いていたデフレから一転、日本でも最近はインフレが続いており、現金や預貯金で長期保有していると、同じ金額で同じ価値を得られなくなる可能性があります。資産運用に株式や債券などを取り入れることで、インフレのリスクを軽減できる可能性があります。株式や投資信託を始める場合には、NISAやiDeCoなどの税制優遇制度を活用することをおすすめします。

時折、ニュースやインターネットで株価の暴落の話を聞くと、投資に不安を感じることもあるかもしれませんが、20年などの長期で分散した資産運用することで、投資のリスクを抑えられる傾向にあるとされています。短い期間で株式などを売買するデイトレードや手数料の高い商品を避け、長期保有できる優良な商品を選ぶことが重要です。

おすすめの記事

自分がなりたい将来を実現するためのライフプランの重要性

マイホームの購入や子どもの学費、老後の資金など、人生において漠然としたお金にまつわる不安を抱えつつも、多くの人がこれらを十分に考えず、どんぶり勘定で計算してしまいがちです。

お金に余裕がある場合には問題にならないかもしれませんが、日頃から計画を立てていないと、学費やリフォーム費用など、ある程度予測ができる事態でも備えがなく、ローンや分割払いで無駄に金利を支払うことになることもあります。

将来へのロードマップとなるライフプランを立てることは、目標に向かって計画的な資産運用をするための手段となります。また、就職や転職のきっかけ、ワーク・ライフ・バランスの見直しなど、いわば生き方そのものを考える際の指針となるでしょう。

仕事に家事に忙しくしていると、つい先のことを考えないまま日々が過ぎてしまいがちです。ぜひ少しでも時間をとって一度立ち止まり、まずは自分の理想とする人生を思い描いてみましょう。それを実現するためのライフプラン表ができあがれば、それは理想的な人生につながるあなただけのロードマップとなるでしょう。