女性の平均年収と資産運用 経済的に安定した生活を送るために考えたいこと

「これから」について考えるとき、自分の年収で旅行や趣味にどれぐらいの費用をかけられるのか、今の生活水準で老後に必要となる資産を準備できるのかなど、不安や疑問を抱えている方も多いのではないでしょうか。同じ世代の女性はどうなのか、自分の年収をどうしたらアップできるのか、資産運用のやり方など、「お金」に関して気になることは多々ありますよね。経済的に独立する、または安心できる生活を手に入れるためのヒントを年代別にご紹介します。

目次

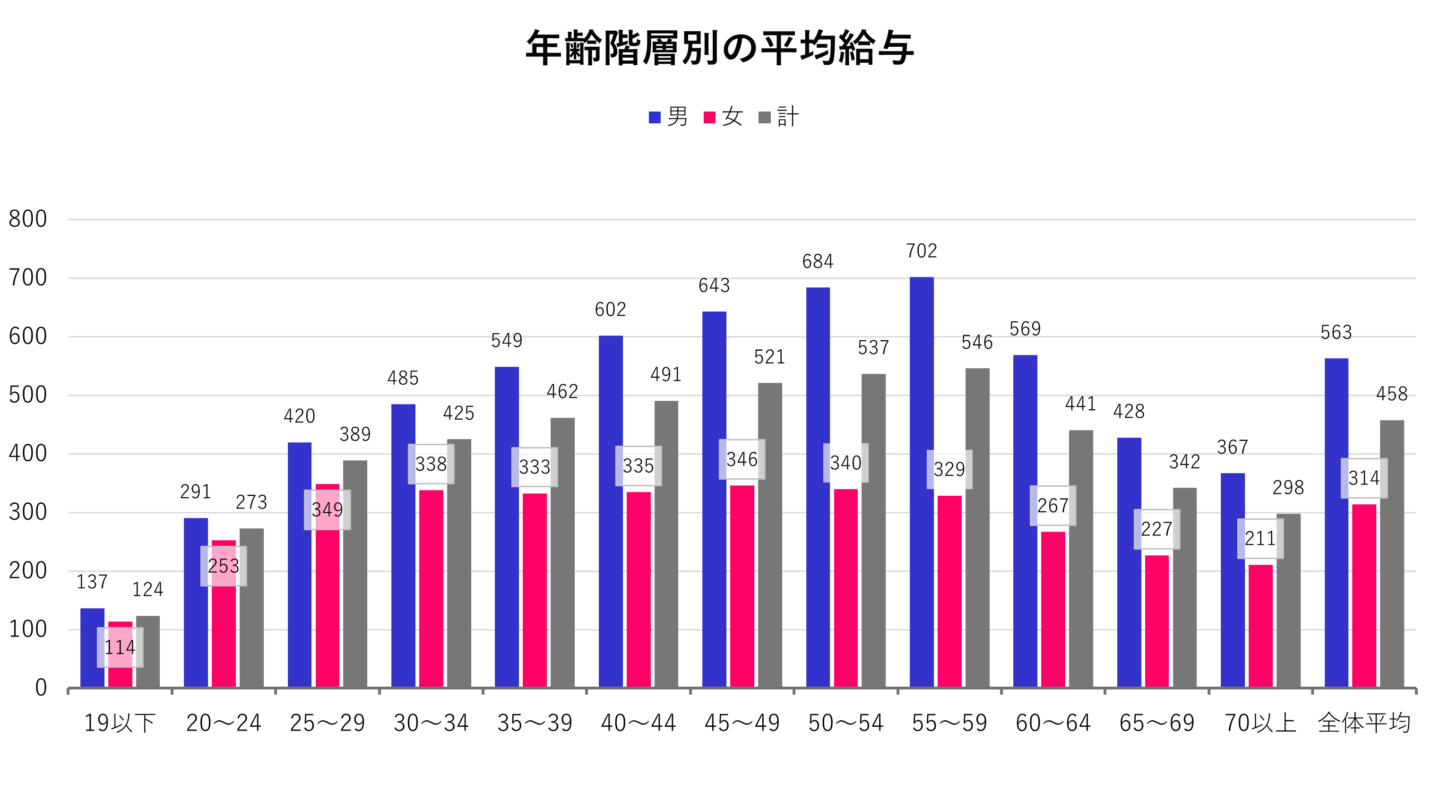

女性の平均年収 25歳から59歳まで通して300万円台前半

出典:国税庁「民間給与実態統計調査」(令和4年)より作成

女性の平均年収は25歳~59歳の、どの世代でも300万円台前半となっており、女性の平均年収は年齢階層が上がってもあまり上昇しない傾向にあります。それに比べ、男性の平均年収は年齢階層が上がるにつれて、退職する人の多い55~59歳まで上がり続けています。

出典:内閣府『男女共同参画白書 令和5年版』

女性の年収が上がらない一因として、女性の労働人口における非正規雇用労働者が占める割合が大きいこと、勤続年数の平均が男性と比べ短いことなどが考えられます。女性は家事や育児、介護などの「無償労働」の大部分を担っているため、多くの女性が働き方を制限していると考えられます。

働き方が多様化するなか、年収を上げられるかもしれない方法を、年代別に考えてみましょう。

おすすめ記事

20代女性の平均年収 資格や経験値を得るための自己投資で年収アップを目指す

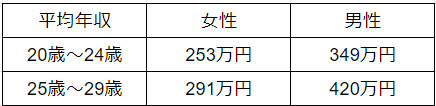

出典:国税庁「民間給与実態統計調査」(令和4年)より作成

前掲のグラフによると、25歳~29歳の年代では、女性の労働人口のうち正規雇用労働者の割合は60%、男性は73.1%となっています。他の年代と比べ、雇用形態の男女差が比較的少ないといえる年代ですが、男女ともに勤務年数も浅く給料が低い傾向にあります。

収入が少ない時期ですが、業務や転職などに役立つ資格取得をすることで、年収アップが見込める可能性があります。会社によっては「資格取得手当」が支給される場合もあるので、会社の就労規則を確認したり先輩に話を聞いてみましょう。

人前で話す技術や、現場を取り仕切る能力など、履歴書等の自己PRとして書ける経験を積むことも、自分の市場価値を上げることにも役立つでしょう。失敗を恐れず挑戦できる機会を自分から探し、積極的に挑戦していきましょう。

30代女性の平均年収 転職やリスキリング(学びなおし)で年収が上がる可能性も

出典:国税庁「民間給与実態統計調査」(令和4年)より作成

30代女性では昇給やキャリアアップで年収が上がり、生活スタイルが向上している人もいるでしょう。しかし、子育てや家事、介護等の理由で非正規雇用を選択する人も多く、平均年収は20代からあまり上がらない傾向にあります。育児・介護休暇などの取得実績のある職場や、女性管理職の登用に積極的な職場へ30代のうちに転職すれば、今後の年収アップも見込めるかもしれません。

企業の情報に精通している転職エージェントなどに相談すれば、今までの経験を活かした、年収の高い仕事に出会える可能性もあります。また、リスキリングなどで資格やスキルを身につければ、昇給や転職に役立つ可能性があります。企業等と雇用契約(正社員、契約社員、パート・アルバイト、派遣社員)を締結している方は、リスキリング補助金の活用で最大70%補助の支給が受けられる可能性がありますので、事前に確認してみましょう。

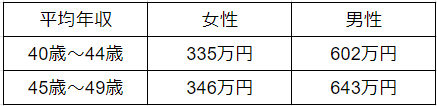

40代女性の平均年収 経験とITスキルを活かした年収アップを考える

出典:国税庁「民間給与実態統計調査」(令和4年)より作成

日本では、年功序列制度をとる会社もまだ多く、出産や育児、介護などのために、退職したり働き方を変えることの多い女性は、40代になっても平均年収はあまり上がりません。派遣やパートとして働いている場合には、正社員になることで年収アップを見込める可能性があります。

子育てなどが落ち着いていれば、リスキリングでのスキルアップにも挑戦ができる時期でしょう。ITに特化したリスキリングであれば、会社の業務効率化などにも貢献できますね。テレワークなどを取り入れている会社であれば、育児や介護と両立して、仕事を続けられる可能性もあります。いままでの経験と、取得したスキルとを掛け合わせることで、起業や副業を始めるきっかけとなるかもしれませんね。

おすすめ記事

50代女性の平均年収 経験と学びでこれから長く働けるスキルを取得

出典:国税庁「民間給与実態統計調査」(令和4年)より作成

定年を迎える人の多い50代後半まで、男女の平均年収の差は大きくなり続ける傾向にあります。女性の正規雇用労働者の少なさや、女性の勤続年数が短い傾向にあることも一因です。転職エージェントへ相談することで、思いもよらない転職先が見つかる可能性もありますが、50代での転職では、なかなか仕事が見つからなかったり、転職先での待遇が下がるなどのリスクも気になります。

50代であれば、退職後や老後の生活も少し具体的に想像ができるようになっていると思います。リスキリングをして、退職後も長く働き続けられるスキルを身につければ、職場にとらわれない収入を得られる可能性があります。また、スキルを活用して副業をすることで、今のライフスタイルを向上させられる、ちょっとした収入が得られる可能性もありますね。

おすすめ記事

現代を生きる女性が身につけるべき資産運用の知識

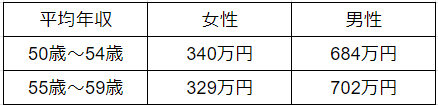

女性は非正規雇用として働く人が多く、男性と比べて年収が低い傾向にあります。労働以外の方法で資産を増やすには、「投資」を資産運用に取り入れる方法もあります。投資は元本が保証されないため、不安に思う人も多いと思います。しかし長期で分散した投資では、リスクが軽減される傾向にあるとされています。

資産運用の知識をつけることで、老後不安を軽減するためのヒントが見つかるかもしれません。金融商品から配当金や株主優待を受け取ることができれば、老後だけでなく、今のライフスタイルを向上させられる可能性もでてくるでしょう。

出典:金融庁「高校生のための金融リテラシー講座」P77をもとに作成

現金はインフレで価値が下がる

デフレが続いていた日本でも、最近はインフレが問題視されています。日用品や食品の値上げが相次いでいるため、スーパーのレジで、思っていたよりも高い金額を支払うことになった、という話もよく耳にするようになりました。今までの経験から出費を想定していても、同じ金額で買えるものが減っているというのは、現金の価値が下がっていることを肌で感じる出来事ではないでしょうか。

銀行での資産運用は金利が低い

現金と同じくインフレに弱い資産に、預貯金があります。バブル絶頂期の1990年ころの郵便貯金では、通常貯金の金利が3.48%でしたが、2024年現在では通常貯金の金利は0.001%と、ほとんど金利が付きません。金利が低く、インフレが続いている現在では、資産運用の知識をつけ、投資などによって今ある現金や預貯金を増やしていくことも必要となるでしょう。

卵は一つのカゴに盛るな

投資には、「1つのカゴに卵を盛るな」という格言があります。資金を1つの資産に集中しないで、複数の種類に分散して投資すれば、リスクが分散され、リターンの安定度が増す効果があります

出典:金融庁「基礎から学べる金融ガイド」

政府も「貯蓄から投資へ」のスローガンを掲げ、高等学校でも昨今、金融教育が義務化されました。今後もインフレが続く可能性を考えると、投資での資産運用の必要性も感じるものの、投資だけでは株式の暴落や発行体が破綻した時に資産を失う可能性があります。万が一のリスクに対処できる資産運用をおこなうために、リスクを分散していくつかの方法で資産運用をするなど、最低限の金融知識を身に着ける必要があるといえるでしょう。

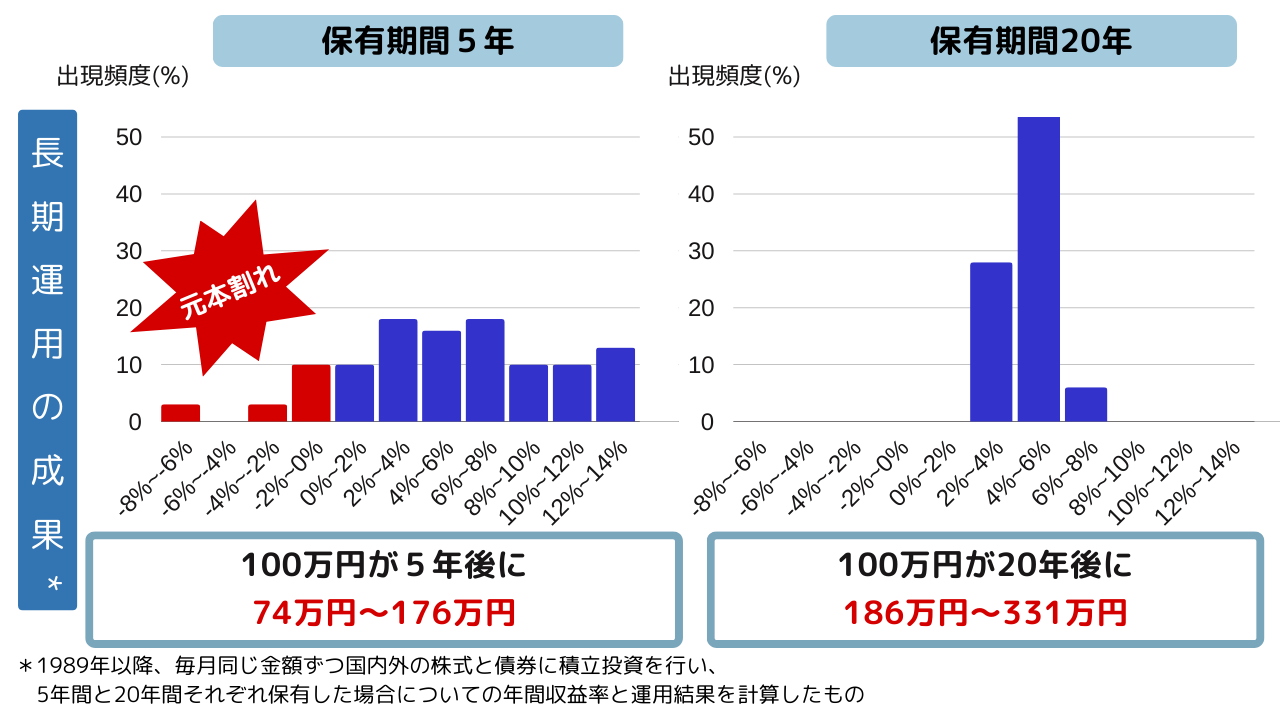

NISAとiDeCo 政府も後押しする資産運用

預貯金以外の資産運用として、NISAやiDeCoが注目されています。どちらも投資の運用益に課税がされないというメリットがあります。NISAはiDeCoと比べ、自分のタイミングで現金化ができるため、住宅購入費用や教育資金などの準備に幅広く活用できるでしょう。iDeCoは税の優遇範囲は広いですが、「個人型確定拠出年金」の名前のとおり、原則60歳になるまで受給できませんので、iDeCoは「あるお金は、つい使ってしまう」という人にはおススメかもしれませんね。

20代は自己投資も大事 少額からの資産運用を学ぶ

同じ年利5%の金融商品を所持していても、1,000万円分所持していれば1年間で50万円の金利が付くのにくらべ、10万円では5,000円しか増えません。給与が上がらないうちは、運用できる原資も少ないため、スキルアップや資格取得などを目的とする「自己投資」をして、まずは給与を上げることに注力するのも大切です。資格を取得できれば、客観的にスキルを証明できますので、転職などにも役立つでしょう。

旅行や習い事など、あらゆる経験値を増やすことも、自己投資といえるでしょう。その意味では、投資の経験値、金融リテラシーを身につけるために、”投資の勉強”として、少額から投資を始めることも、自己投資といえるかもしれません。

余裕があれば30代から資産運用に投資を取り入れる

子供の教育資金やマイホーム購入など、高額の出費も多いと思われる30代。直近に必要なお金を把握し、余剰資産での投資を始めてみる方も多いかもしれません。30代からの長期投資であれば、資産運用で得た利子も再投資する「複利」の効果を最大限に活用できるはずです。一度、金融庁ウェブサイトなどで資産運用のシミュレーションを使い、運用のイメージを確認してみるとよいでしょう。

20代と同様に資産運用できる原資が少ないようであれば、世帯年収を見直すきっかけとなるかもしれません。リスキリングや年収の上がる転職、副業などのために自己投資を始めるタイミングかもしれませんね。

長期運用を目指した40代からの資産運用

40代は20代や30代の頃と比べると、所得や生活に少し余裕が出てくるころではないでしょうか。老後資産なども長期で運用ができる40代だからこそ、資産運用の方法で今後のライフスタイルが大きく変わる可能性があります。

投資にまわせる余剰資金の把握のため、直近で必要なお金と、削減できる出費を考えることも必要となります。今後のライフプランを細かくたてることで、ゆとりを持った資産運用ができるでしょう。

おすすめ記事

今後の生活を見据えた50代の資産運用

長期投資という面でみると、余剰資金や老後資産のうち投資に回せるお金はどのぐらいあるのか、一度ライフプランを作成してみましょう。健康寿命の平均は70代前半とされていることも踏まえ、どこまでリスクをとった資産運用をするのか、意識する必要があります。

生活コストを節約できる情報や、資産運用に役立つ情報など、生活に必要な幅広い情報を得るためには、インターネットに関する知識を始め、ITの基礎知識を身につけることが必須といえるかもしれませんね。

おすすめ記事

ライフスタイル向上のヒントは学び

ライフスタイルに合わせて、働き方を変えることも多い女性が、年功序列制度を採用する会社がまだ多い中、年収を上げることは簡単とはいえません。スキルアップやリスキリングで自分の市場価値を上げたり、副業などを取り入れる方法もありますが、資産運用もライフスタイルを向上させるためのヒントとなりそうです。

人生100年時代と言われる中、スキル取得や資産運用の学びを続けることが、経済的に安定した生活を手に入れられる可能性を高めるのではないでしょうか。

おすすめ記事

-720x405.png)